Brief Goldman Sachs: Geopolítica de las cadenas de suministro de minerales críticos

NET ZERO17/09/2023 Goldman Sachs / CLUBminero

La competencia entre Estados Unidos y China ha puesto de relieve la necesidad de cadenas de suministro más resilientes y diversificadas. Ambos países dependen de complejas redes internacionales de proveedores, fabricantes y distribuidores para proporcionar los bienes y servicios que hacen funcionar a las dos economías más grandes y a la economía global. Las preguntas más importantes sobre las cadenas de suministro globales solían ser económicas: ¿cuál es el precio de un bien determinado y qué tan eficiente es su entrega? Pero hoy en día, algunas de las preguntas más importantes tienen que ver con la geopolítica: ¿de dónde provienen los bienes, son importantes para la seguridad nacional y cómo podemos saber que el suministro es seguro y resistente a las crisis?

Esas cuestiones geopolíticas están en el primer plano de las mentes de las empresas y los gobiernos después de la pandemia de COVID-19, la invasión a gran escala de Ucrania por parte de Rusia y las tensiones actuales entre Estados Unidos y China. Los líderes chinos están pidiendo una mayor “ autosuficiencia ” económica y tecnológica al tiempo que promueven políticas como “ Hecho en China 2025 ” y un modelo de “ circulación dual ” para aumentar la autosuficiencia y al mismo tiempo mantener la participación de los fabricantes en el mercado global. Mientras tanto, tanto los líderes de EE.UU. como los de la UE están pidiendo estrategias para “eliminar riesgos”, a medida que las cadenas de suministro globales se están volviendo más fragmentadas e incluso, como afirmó recientemente el asesor de seguridad nacional de EE.UU., Jake Sullivan, “convertidas en armas ”.

El camino a seguir para conciliar los objetivos políticos y de seguridad nacional con las realidades económicas no está claro. La reorientación y diversificación de cadenas de suministro críticas –desde la microelectrónica hasta los productos farmacéuticos, pasando por los materiales y productos químicos necesarios para los sistemas de defensa– a menudo están en tensión con lo que es económicamente posible o deseable. Un área de creciente preocupación es la cadena de suministro de minerales críticos, los componentes esenciales para las tecnologías limpias, los sistemas de armas avanzados y el ecosistema tecnológico más amplio. A medida que la economía global integrada evolucione hacia una economía global diversificada, las cadenas de suministro de minerales críticas serán el campo de pruebas donde las esperanzas de un futuro con energía verde y tecnología tendrán que reconciliarse con las realidades geopolíticas y de recursos.

LA IMPORTANCIA DE LOS MINERALES CRÍTICOS

Los 50 minerales críticos y el subconjunto de 17 elementos de tierras raras (REE) identificados por el Servicio Geológico de EE. UU. (USGS) hacen que la economía digital moderna funcione. Estos materiales se utilizan para fabricar turbinas eólicas, motores de vehículos eléctricos y teléfonos inteligentes, así como aviones de combate F-35 y muchos otros productos de alta tecnología. Muchos países y empresas están preocupados por las perturbaciones del mercado, y el Departamento de Energía de EE.UU. ha incluido en la lista el litio, el níquel y el cobalto (todos utilizados en baterías), así como el disprosio (dispositivos de almacenamiento de datos), el iridio (revestimientos de ánodos), el neodimio (imanes ), el praseodimio (aleaciones aeroespaciales) y el terbio (fibra óptica) como los minerales más importantes para las necesidades energéticas y que también corren mayor riesgo de sufrir shocks de oferta.

Si bien existen reservas de diferentes cantidades de estos materiales esenciales en todo el mundo, su cadena de suministro es cada vez más vulnerable a las crisis geopolíticas, ya que se procesan para convertirlos en materiales constituyentes utilizables predominantemente (y para algunos casi exclusivamente) en un solo país: China.

Esta concentración está causando preocupación en muchas capitales del mundo. La administración Biden y muchos aliados y socios de Estados Unidos han puesto la tecnología y la transición a la energía verde en lo más alto de sus agendas de política interna y exterior. Mientras tanto, los países del Sur Global, incluida la India, abogan por una mayor adopción de vehículos eléctricos para aumentar su independencia energética y reducir la dependencia de las importaciones de petróleo y gas. Pero, dadas las recientes tensiones geopolíticas y el papel dominante de China en el procesamiento de minerales críticos y la fabricación de baterías, esos objetivos no están enteramente bajo el control de las naciones. Como declaró recientemente el Departamento de Energía de Estados Unidos , “los objetivos de descarbonización de Estados Unidos dependen tanto de las empresas chinas como del gobierno chino”.

Ideas como “reducir riesgos” o “diversificar” cadenas de suministro sensibles a la seguridad nacional reciben mucha atención, pero los costos y complejidades relacionados (incluidas preguntas importantes sobre qué es prudente, rentable y alcanzable) a menudo impiden que la retórica se convierta en realidad. Sin embargo, no es imposible construir una cadena de suministro de minerales críticos más resiliente y diversificada para la minería, el procesamiento y la fabricación. Con la estrategia y las inversiones adecuadas (sin mencionar los avances tecnológicos recientes), ese objetivo puede abordarse de una manera que reduzca los riesgos geopolíticos, cree nuevas oportunidades de mercado y proporcione un camino más sostenible hacia la nueva economía verde.

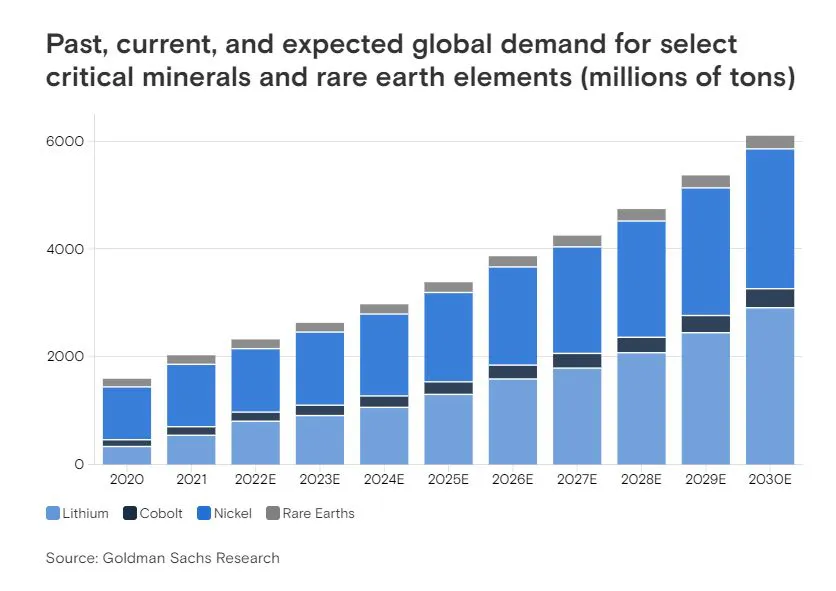

LA DEMANDA DE MINERALES CRÍTICOS ESTÁ CRECIENDO Y CHINA DOMINA LA CADENA DE SUMINISTRO

La demanda mundial de minerales críticos está creciendo rápidamente. En los últimos cinco años, el mercado de minerales críticos duplicó su tamaño, a 320.000 millones de dólares , y se prevé que se duplique nuevamente antes de finales de la década. Pero incluso estas cifras de rápido crecimiento subestiman la importancia de la industria, ya que casi todas las piezas de tecnología utilizadas en la vida diaria y en los negocios requieren insumos minerales críticos.

Un mayor crecimiento estará impulsado principalmente por una mayor demanda de tecnologías de energía limpia. Las baterías de los vehículos eléctricos, por ejemplo, requieren una media de 200 kg de minerales críticos por vehículo, aproximadamente seis veces la cantidad necesaria para un coche convencional. Goldman Sachs pronostica que los vehículos eléctricos constituirán el 72% de todas las ventas de vehículos nuevos en la UE y el 50% en los EE. UU. para 2030, en camino de alcanzar la mitad de las ventas globales para 2035. Esas cifras seguirán aumentando a nivel mundial, con el Reino Unido prohibiendo la venta de automóviles nuevos de gasolina y diésel para 2030 y la UE lanzará una prohibición similar en 2035. La creciente demanda de vehículos eléctricos requerirá un suministro creciente de muchos miles de kilotones de minerales críticos.

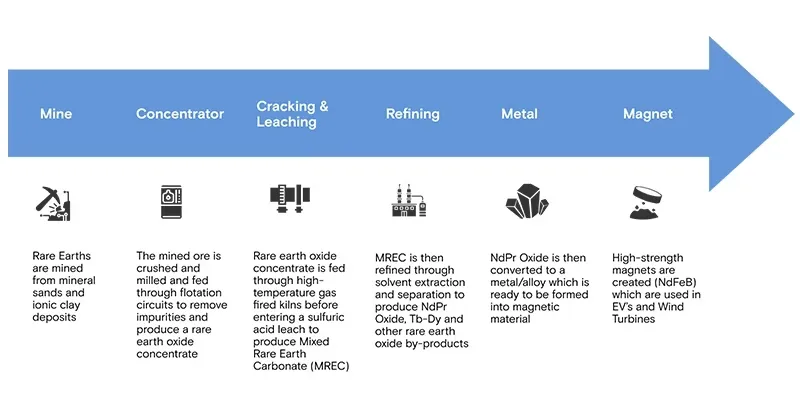

Pero para que esos minerales puedan usarse en aplicaciones como baterías de vehículos eléctricos, primero deben refinarse y procesarse para obtener materiales de alta calidad. Existen variaciones en el procesamiento para cada producto, pero este procedimiento de varios pasos generalmente implica la trituración y tostación de los minerales extraídos, seguido de una serie de tratamientos químicos para crear un metal purificado que puede usarse como insumo en productos de consumo. Para las REE, el proceso es aún más complejo, como se ilustra en el siguiente gráfico de Goldman Sachs Research. Luego, el metal de alta pureza debe convertirse en imanes que se utilizarán en aplicaciones como turbinas eólicas y transmisiones de vehículos eléctricos. Es un proceso de seis pasos que requiere mucho tiempo y capital y requiere experiencia avanzada y maquinaria específica.

China tiene una larga historia como productor y refinador de minerales críticos. Los REE se descubrieron por primera vez en el país en 1927 y la producción comenzó en el distrito minero de Bayan Obo en Mongolia Interior tres décadas después. Desde entonces se han encontrado tierras raras en 21 provincias y regiones autónomas de China. Gracias a una estrategia de décadas de inversión y política industrial, respaldada por mano de obra más barata, permisos más rápidos y regulaciones ambientales y laborales más flexibles que en muchos otros países, China ha desarrollado estos recursos y logrado una posición global dominante en muchas áreas. El Departamento de Defensa de Estados Unidos también describe cómo China ha adoptado una postura agresiva y competitiva para socavar a rivales potenciales. Señala que en el pasado China ha “ inundado estratégicamente el mercado global”” con REE a precios más bajos para disminuir los incentivos para que las empresas extranjeras inicien nuevos proyectos o para sacar del negocio a las empresas competidoras. Más recientemente, la inflación en los países occidentales y la deflación en China han proporcionado incentivos adicionales para que los fabricantes chinos rebajen los precios ofrecidos por sus homólogos occidentales.

Los resultados de la estrategia a largo plazo de China y las ventajas asimétricas en el campo mineral crítico ahora son claros en toda la cadena de suministro. Según Goldman Sachs Research, China ahora representa entre el 85% y el 90% de la refinación mundial de minas a metales de REE y el 92% de la fabricación mundial de imanes de REE. Asimismo, China refina el 68% del cobalto del mundo, el 65% del níquel y el 60% del litio del grado necesario para las baterías de los vehículos eléctricos. Goldman Sachs Research también estima que el 65% de los componentes de las baterías, el 71% de las celdas de las baterías y el 57% de los vehículos eléctricos del mundo se fabrican en China.

Ni Estados Unidos ni ninguna otra nación están actualmente en condiciones de superar a China en estos ámbitos. Pero si bien China mantiene una posición dominante en la cadena de suministro global, muchas naciones están reconociendo su vulnerabilidad a las interrupciones del suministro. Por ejemplo, en marzo de 2023, la Ley de Minerales Críticos de la UE hizo explícito el objetivo de “reducir la dependencia de terceros países para acceder a minerales crudos críticos”. Los países con ideas afines están mejorando sus posiciones y pueden continuar haciéndolo de una manera que proteja su seguridad económica y nacional y aumente su participación de mercado en una industria en crecimiento.

MINERALES CRÍTICOS Y GEOPOLÍTICA

Siempre que un solo país ocupa una posición dominante en una cadena de suministro clave, aumentan los riesgos y la magnitud potencial de las perturbaciones económicas. Pero la preocupación por las cadenas de suministro de minerales críticos parece particularmente aguda a medida que aumentan tanto la demanda como la competencia geopolítica, dando una ventaja a los países con reservas significativas o, más importante aún, posiciones dominantes en el procesamiento y la fabricación.

Durante la última década, la geopolítica ha impulsado cada vez más las políticas económicas, lo que ha generado mayores riesgos y perturbaciones en los mercados globales. En 2010 , Pekín embargó las exportaciones de REE a Tokio a raíz de una disputa con Japón. Según se informa, en 2020 China cortó las exportaciones de grafito a Suecia . Siguiendo los controles de exportación de productos informáticos y semiconductores avanzados a China liderados por Estados Unidos en octubre de 2022, Beijing anunció sus propios controles de exportación de productos de galio y germanio a Estados Unidos en el verano de 2023.

Al mismo tiempo, estamos viendo tendencias hacia un mayor proteccionismo y nacionalismo de recursos en todo el mundo. Zimbabwe ha prohibido la exportación de litio sin procesar para incentivar el procesamiento local. Indonesia , que alberga el 21% de las reservas mundiales de níquel y el 37% de la producción minera de níquel , ha restringido progresivamente las exportaciones de mineral de níquel. Filipinas , el segundo mayor proveedor de níquel del mundo (12%), pronto podría gravar las exportaciones de níquel para fomentar la industria nacional . Y el presidente de Chile, Gabriel Boric, ha tomado medidas para nacionalizar la industria del litio de su país, que representa el 26% de las reservas mundiales. Estas tendencias son globales: en la última década y media, se ha quintuplicadoen las restricciones a la exportación de minerales críticos.

El nacionalismo de los recursos y los shocks en las cadenas de suministro presentan riesgos importantes para los mercados globales. Reconociendo esa realidad, la Casa Blanca de Trump declaró en 2020 la dependencia de Estados Unidos de China para obtener minerales críticos como una “ emergencia nacional ”. Y en sus primeros 100 días, la Casa Blanca de Biden publicó un informe completo sobre las cadenas de suministro que enumera los minerales críticos como un área clave de importancia económica y de seguridad nacional. Sin embargo, si bien la UE ha esbozado una estrategia de minerales críticos que incluye extracción y procesamiento adicionales, más reciclaje y requisitos internos mínimos, los líderes de ninguno de los partidos políticos estadounidenses han articulado todavía un plan integral para asegurar las cadenas de suministro de minerales críticos, y mucho menos poner tal estrategia en acción.

REORIENTAR LAS CAEDNAS DE SUMISNITRO ES POSIBLE, PERO EL PROCESAMIENTO ES UN DESAFÍO

Las cadenas de suministro de minerales críticos son complejas y la reorientación en áreas específicas requerirá importantes inversiones de tiempo, experiencia y recursos, pero es posible en muchos ámbitos. En cierto modo, ya ha comenzado.

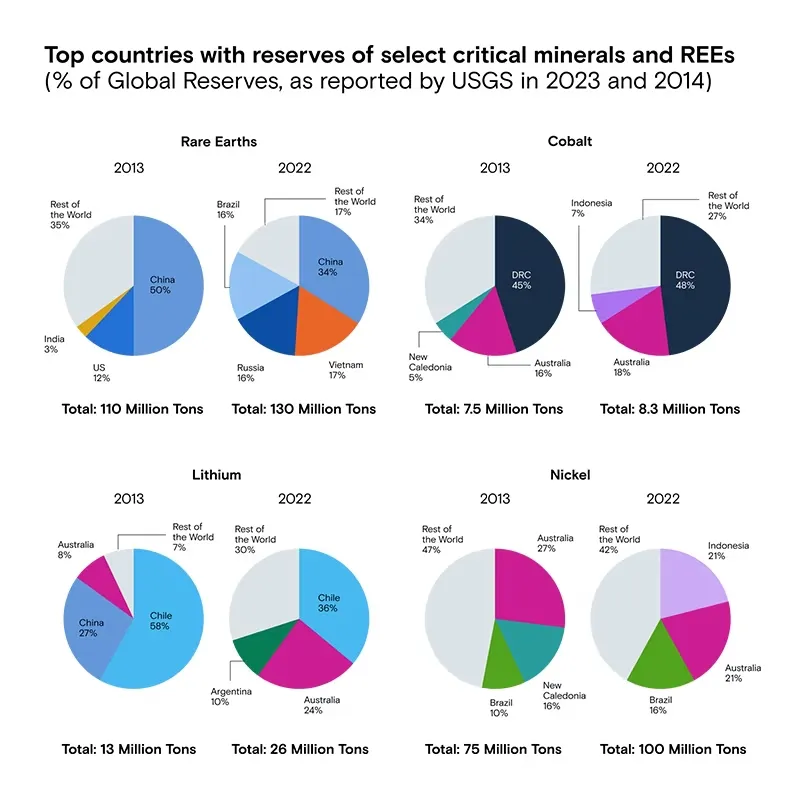

Por el lado de la oferta upstream, no hay peligro de que el mundo se quede pronto sin minerales críticos. Cada año, el USGS publica resúmenes de productos minerales, incluidos datos sobre reservas conocidas y económicamente extraíbles. Estos números varían, dependiendo de una variedad de factores. Cuando se extrae el mineral, se agotan las reservas conocidas. Pero cuando se descubren nuevos depósitos y se explora toda la extensión de los depósitos conocidos, las cifras de reservas aumentan. Si bien el total fluctúa, una tendencia es clara: de 2013 a 2022 , los resúmenes del USGS revelan que, en términos netos, las reservas mundiales conocidas de cobalto, litio y níquel están aumentando, al igual que las reservas conocidas de otros minerales críticos: la oferta global. de minerales críticos es elástica.

Los datos también muestran que ningún país tiene el monopolio de las reservas de minerales críticos. Hace diez años, el 50% de todos los depósitos de REE conocidos estaban en China. Hoy, esa cifra se ha reducido al 34%. También ha habido nuevos descubrimientos importantes en países tan diversos como Indonesia, Argentina, Australia y Vietnam. A principios de este año , Suecia descubrió los depósitos de REE más grandes de Europa, y recientemente se encontró un estimado de 20 a 40 millones de toneladas de litio en un cráter volcánico a lo largo de la frontera entre Nevada y Oregon , lo que lo convierte potencialmente en el depósito más grande del mundo. Para finales de la próxima década, hay muchas razones para esperar descubrimientos adicionales que profundizarán nuestra comprensión de las diversas fuentes potenciales de suministro.

Aunque se siguen realizando nuevos descubrimientos de reservas minerales críticas en todo el mundo, China sigue siendo el principal productor de 30 de los 50 minerales críticos, en parte porque extrae a un ritmo mayor que otros países. China también tiene una parte significativa de las reservas de muchos materiales identificados por el Departamento de Energía de EE. UU. como importantes para fines energéticos y cuyo suministro está en riesgo, incluido el grafito (16% de las reservas globales) y el galio (86% de las reservas globales). , así como REE como disprosio, neodimio y terbio (China posee el 34% de las reservas mundiales de tierras raras).

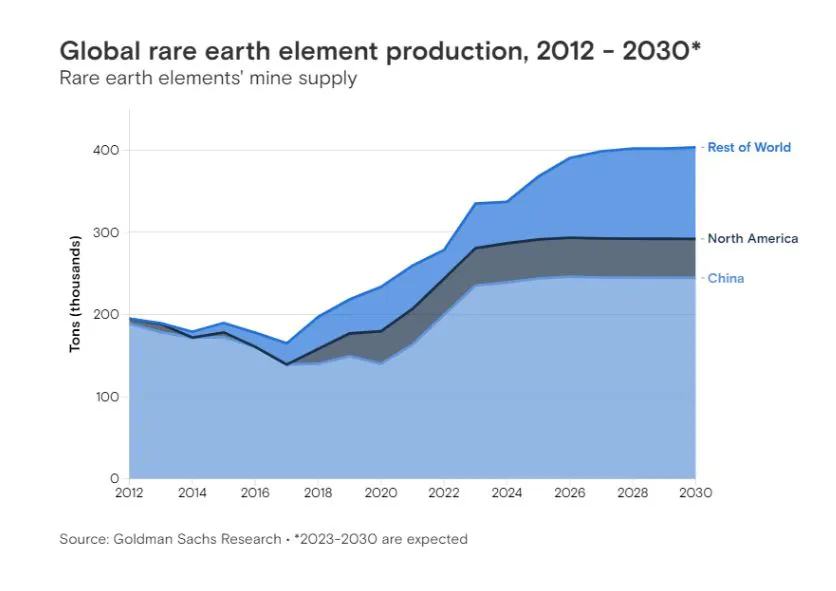

A pesar de la situación actual, los datos muestran que existe una hoja de ruta razonable para construir una cadena de suministro fuera de China para la minería y la extracción de muchos minerales y REE críticos. Hace una década, China representaba más del 97% tanto del suministro de REE como de la producción refinada, porcentajes que han caído al 63% y por debajo del 90% respectivamente, según Wood Mackenzie, que también espera que la participación de China en el suministro mundial de REE pueda caer a alrededor de la mitad. para 2050. Solo en Estados Unidos, la producción minera de REE aumentó del 6% de la producción mundial en 2013 al 14% en 2022 , y Australia, Vietnam y Japón también aumentaron significativamente sus participaciones.

Pero la capacidad adicional de extracción de minerales críticos fuera de China es sólo una parte de lo que se requeriría para construir una cadena de suministro fuera de China que atendiera las necesidades de los consumidores y países globales. Tal como están las cosas, incluso cuando esos minerales se extraen fuera de China, según la distribución de la capacidad global, casi siempre se envían a China para su procesamiento y fabricación. Esta capacidad asimétrica representa un cuello de botella significativo que sólo puede abordarse si otros países actúan rápidamente para desarrollar sus propias capacidades de procesamiento y fabricación.

Esa tarea es más fácil de decir que de hacer. Construir nuevas instalaciones de procesamiento es menos costoso y requiere menos tiempo que construir nuevas minas, pero conlleva sus propios costos y dificultades. Las instalaciones de procesamiento requieren experiencia y maquinaria avanzada. Crean preocupaciones ambientales y sociales, incluido el uso del agua, las emisiones de carbono y los desechos radiactivos producidos por la fabricación de imanes REE.

A pesar de la importante atención prestada a los minerales críticos y los REE en los últimos años, actualmente solo hay cinco refinerías de REE ex-China en operación, en construcción o en proceso de puesta en servicio. Según Goldman Sachs Research, estas refinerías se encuentran en Nevada, Malasia, Francia, Estonia y Australia Occidental.

Sin una acción prudente, es poco probable que la proporción de capacidad de procesamiento ex-China cambie pronto. Aunque Goldman Sachs Research estima que hay más de 20 proyectos de tierras raras planificados en todo el mundo que, si tienen éxito, podrían producir más de 100 kilotones por año de REE y aproximadamente 20 kilotones por año de NdPr (neodimio y praseodimio, imanes utilizados en la electricidad). vehículos), estos proyectos probablemente enfrentarán una tasa significativa de fracaso. Dada la cantidad de tiempo, capital y experiencia que requerirá cada uno, Goldman Sachs Research estima que, de estos 20 proyectos, es probable que sólo dos o tres entren en funcionamiento para 2030.

NUEVAS INVERSIONES, REGULACIONES Y COOPERACIÓN PARA UNA CADENA DE SUMINISTRO GLOBAL MÁS RESILENTE

Una estrategia coordinada y exitosa para construir cadenas de suministro de minerales críticos más diversas y resilientes necesitaría adoptar una visión integral de dónde están las necesidades más apremiantes hoy, hacia dónde se dirige la demanda, e incluir soluciones tecnológicas para hacer que la cadena de suministro sea más resiliente, eficiente, y rentable. Una estrategia de este tipo requeriría que los sectores público y privado trabajaran juntos en nuevas inversiones, nuevos enfoques de regulación y nuevas formas de cooperación internacional.

En nuestra opinión, los siguientes seis pasos harían avanzar a las naciones y los mercados hacia este objetivo:

Invierta en cada paso de la cadena de valor. Muchas de las inversiones en la cadena de suministro de minerales críticos se centran en la extracción de materias primas o la fabricación de componentes de tecnología limpia, el primer y último paso de la cadena de valor. Pero estas inversiones a menudo pasan por alto el componente intermedio crítico, que es el procesamiento.

Construir una cadena de suministro más resiliente en cada paso tendrá un costo a corto y mediano plazo a cambio de seguridad, resiliencia y retornos a largo plazo. El costo estimado para replicar la producción china de REE refinados utilizados en imanes para baterías de vehículos eléctricos fuera de China, por ejemplo, es de entre 15 mil millones y 30 mil millones de dólares, según Goldman Sachs Research. Esta cifra incluye toda la cadena de valor de la mina al imán y supone al menos 20 proyectos, con un costo de entre 1.000 y 2.000 millones de dólares, así como hasta 500 millones de dólares para el procesamiento de metales e imanes. Sin embargo, esta cifra es sólo una parte de la ecuación, y una cadena de suministro de baterías totalmente localizada para EE. UU. y la UE costaría 160 mil millones de dólares para 2030, estima Goldman Sachs Research.

Se trata de un nivel significativo de inversión que requiere asociaciones entre los sectores público y privado. A modo de comparación, la Ley CHIPS y Ciencia de Estados Unidos de 2022 proporcionó 39 mil millones de dólares de fondos públicos para la fabricación de semiconductores, y pronto fue seguida por decenas de miles de millones de dólares de inversión privada.

Una cadena de suministro de minerales críticos más resiliente y diversificada requerirá nuevos gastos y asociaciones. China lleva décadas de ventaja y proporciona a su industria beneficios asimétricos, incluidas economías de escala, capacidad abundante, mano de obra barata y sus propios subsidios gubernamentales. Debido a estas ventajas asimétricas, Goldman Sachs Research indica que una planta de hidróxido de litio de 50 kilotones por año (ktpa) de 230 millones de dólares en China costaría 650 millones de dólares en Australia. El actual entorno inflacionario intensificado no hace más que aumentar las preocupaciones sobre los gastos de capital y operativos, reduciendo significativamente la tasa interna de retorno de muchos proyectos y aumentando la necesidad de apoyo público para sectores estratégicos.

Pero muchos gobiernos ahora están reconociendo que los riesgos geopolíticos imponen sus propios costos, lo que hace que las nuevas inversiones sean más deseables. En junio de 2023, Australia anunció una estrategia de minerales críticos para “ayudar a Australia a convertirse en una superpotencia de energía renovable”. Canberra ha proporcionado apoyo de deuda a varios desarrolladores, así como una línea de financiación de 1.200 millones de dólares a una empresa minera australiana REE, y se espera que la producción comience en 2024. En los Estados Unidos, la Ley de Reducción de la Inflación de 1,2 billones de dólares proporciona un crédito fiscal del 10 % . para el coste de producción de determinados minerales críticos, así como subvenciones para la compra de determinados vehículos eléctricos. Y la Ley de Materias Primas Críticas de la UEEl objetivo declarado, que aún está sujeto a negociaciones, es reducir la dependencia de terceros países y diversificar el abastecimiento, aumentar la extracción interna al 10% del consumo de la UE para 2030 y el procesamiento interno al 40%.

Nuestra opinión es que muchas de estas iniciativas patrocinadas por el gobierno son prometedoras, pero aún es demasiado pronto para decir cuán efectivas serán. Muchas disposiciones siguen siendo no específicas y aspiracionales. En nuestra opinión, las estrategias que ofrezcan incentivos en toda la cadena de suministro, no solo en los productos finales, y prioricen los lugares donde es más probable que los suministros no satisfagan la demanda lograrán los mayores niveles de éxito.

Agilizar el desarrollo de proyectos. Los líderes de la industria han señalado que el tiempo dedicado a financiar, otorgar permisos y ejecutar proyectos minerales críticos a menudo se desperdicia debido a requisitos regulatorios onerosos, que a menudo los condenan al fracaso. Las políticas regulatorias actualizadas pueden reducir el tiempo y los costos necesarios para desarrollar nuevas minas e instalaciones de procesamiento, respetando al mismo tiempo las preocupaciones ambientales y sociales.

Los plazos innecesariamente largos para el desarrollo de proyectos suelen ser el resultado de políticas regulatorias obsoletas. En Estados Unidos, independientemente del proceso de obtención de permisos, la finalización de una mina puede tardar 10 años o más , y debe cumplir con la Ley General de Minería de 1872 , un estatuto que no ha sido actualizado significativamente. Sin embargo, hay margen para una reforma regulatoria en múltiples niveles de gobierno. Estados de EE. UU. como Oklahoma , sede de una nueva instalación de fabricación de imanes REE, están abogando por nuevas directrices nacionales para la obtención de permisos. El Programa de Energía y Medio Ambiente del Instituto Aspen para 2023El informe ofrecía una solución subnacional innovadora: un plan de permisos basado en el lugar que ofrecería plazos estrictos para la adjudicación de permisos de proyectos minerales críticos.

Estados Unidos no es el único que explora formas de actualizar su marco regulatorio. Noruega , líder en clima y sostenibilidad con importantes reservas de níquel, cobre y cobalto, está lanzando una iniciativa para acelerar las solicitudes de licencias. Oslo también ha propuesto un fondo estatal de minerales y ha hecho planes para abrir el océano cercano a la minería en aguas profundas, un área prometedora para que otras naciones también la exploren . Canadá , donde puede llevar entre cinco y 25 años desarrollar nuevas minas, está racionalizando su proceso de obtención de permisos como parte de su estrategia de minerales críticos de 3.000 millones de dólares y está trabajando con las comunidades indígenas para hacerlo. Y la Unión Europea pretende acelerarpermisos de proyectos a 24 meses para la minería, en comparación con los 15 años actuales, y a 12 meses para el procesamiento y el reciclaje. Estos plazos propuestos se reducen de seis a nueve meses para las proyecciones que se consideran de importancia estratégica común.

El desarrollo racionalizado de proyectos requerirá una mayor participación y comunicación públicas, incluidos esfuerzos de los sectores público y privado para combatir la desinformación. Por ejemplo, en 2022, una campaña en las redes sociales “ que comprende una red de miles de cuentas no auténticas ” se dirigió a una empresa con sede en Australia que desarrollaba una instalación de procesamiento de REE en Texas con 30 millones de dólares de respaldo del Departamento de Defensa de Estados Unidos. La campaña en las redes sociales acusó al proyecto respaldado por el gobierno de EE. UU. de causar un daño ambiental significativo y convocó a protestas, a pesar de las importantes revisiones ambientales que había sufrido el proyecto a nivel federal, estatal y local. El Departamento de Defensa de Estados Unidos calificó la campaña de “ desinformación ”.

Construir una cadena de suministro fuera de China para la extracción y el procesamiento de minerales críticos también podría reducir la huella de carbono de la industria y promover los objetivos de sostenibilidad. En primer lugar, la producción en China a menudo emite más gases de efecto invernadero que la producción en otros países. Si bien muchos países occidentales están reduciendo su dependencia de los combustibles fósiles, el 63% de la generación de energía de China proviene de centrales eléctricas alimentadas con carbón, y el gobierno chino añade hasta dos nuevas centrales eléctricas de carbón.plantas por semana. El experto en la industria Wood Mackenzie estima que más del 50% de toda la refinación de litio que se realiza hoy en China se alimenta con carbón. El envío de minerales en bruto a China desde todo el mundo para su procesamiento también es un proceso intensivo en carbono que aumenta la complejidad de la cadena de suministro. Instalaciones de procesamiento adicionales más cercanas a los sitios de extracción podrían reducir la necesidad de este paso. Y en segundo lugar, según Wood Mackenzie, las operaciones de extracción y procesamiento de litio que predominan en China producen en promedio 8,8 toneladas de CO2 por tonelada de producto de litio, en comparación con sólo 2,3 toneladas de CO2 por cada tonelada de litio producida a partir de los procesos de extracción de salmuera que predominan. en muchos países latinoamericanos.

Fortalecer la cooperación con socios de ideas afines. La competencia económica no tiene por qué conducir al nacionalismo económico. De hecho, la competencia económica puede aumentar la cooperación internacional con socios de ideas afines.

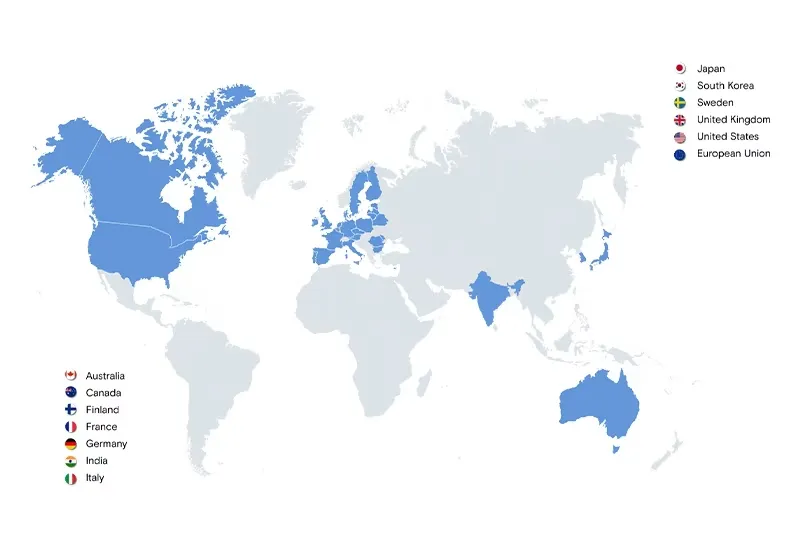

La competencia por minerales críticos está creando nuevas vías para la cooperación global. Como el Reino Unido y los Estados Unidos no tienen un acuerdo de libre comercio , las empresas del Reino Unido actualmente no son elegibles para los créditos de la Ley de Reducción de la Inflación . Al señalar esa brecha, la Declaración del Atlántico entre Estados Unidos y el Reino Unido inició negociaciones sobre un acuerdo sobre minerales críticos, que permitiría que los componentes de origen británico fueran elegibles para créditos. Estados Unidos y la UE han entablado negociaciones similares. Asimismo, Estados Unidos y Japón firmaron un acuerdo sobre minerales críticos en marzo de 2023. Estados Unidos, la UE, Japón y el Reino Unido están explorando la creación de un “ club de compradores” de minerales críticos.“Para reducir la dependencia de China. Y la Asociación para la Seguridad Mineral, de 13 miembros (que aún no incluye a ningún país de América Latina ni del Sudeste Asiático, pero que podría incluirlos) ha planificado 15 proyectos potenciales para su desarrollo en varias regiones.

MIEMBROS DE LA ASOCIACIÓN DE SEGURIDAD MINERAL

La creciente relación diplomática y económica entre China y Rusia ha fortalecido los argumentos geopolíticos para una mayor cooperación entre Estados Unidos y socios con ideas afines. En gran medida privada de acceso directo a los mercados occidentales debido a las sanciones, Rusia ha girado hacia Asia. En los primeros siete meses de 2023 , el comercio bilateral entre Moscú y Beijing alcanzó los 134 mil millones de dólares, un 36% más que el año anterior. Las importaciones de China desde Rusia incluyen no sólo petróleo crudo, sino también minerales críticos como el aluminio y el níquel , que ahora se venden a precios inferiores a los del mercado.

Competir globalmente. Ningún país alcanzará la autosuficiencia en la extracción y procesamiento de minerales críticos. Para construir una cadena de suministro global más resiliente será necesario que los países busquen nuevas oportunidades y asociaciones en el extranjero.

Todos los países dependen de las importaciones de minerales críticos. Estados Unidos importa la mitad de su consumo. Incluso China carece de recursos en relación con su población. Pero a diferencia de Estados Unidos, China ha seguido una estrategia de inversión integral para asegurar y controlar el suministro interno y global.

China invierte dentro y fuera del país en la crítica cadena de suministro de minerales. En los últimos años, Beijing ha duplicado la producción nacional de REE ligeros , particularmente en Mongolia Interior y Sichuan. Como parte de su estrategia de “ salir ”, desde 2018 hasta la primera mitad de 2021, las empresas chinas invirtieron al doble de los niveles de las empresas estadounidenses, australianas y canadienses combinadas para adquirir activos globales de litio, incluso en lugares como Zimbabwe y Namibia y en el “Triángulo del Litio” de Argentina, Bolivia y Chile. Es probable que China también busque nuevas oportunidades mineras en Irán, que afirma haber descubierto recientemente una reserva de litio de 8,5 millones de toneladas .

A pesar del liderazgo de China en inversiones globales, existen oportunidades para que otros países desarrollen alternativas. En nuestra opinión, muchas de las oportunidades de REE más prometedoras están impulsadas por empresas con sede en Australia. Pero también hay proyectos potenciales en Japón, Corea del Sur, Indonesia, Vietnam, Noruega, Suecia, Canadá, Estados Unidos y otros lugares .

Incluso en países donde China tiene una importante ventaja de ser el primero en actuar, hay espacio para que otros gobiernos y empresas compitan. Desde Sri Lanka hasta Italia, que recientemente señaló su intención de retirarse de la Iniciativa de la Franja y la Ruta de Beijing , los estados están buscando nuevos socios económicos. Incluso la República Democrática del Congo (RDC), que extrae el 70% del cobalto del mundo y donde 15 de las 17 minas productoras de cobalto están financiadas por China, podría ser un buen ejemplo: el jefe del Estado de la República Democrática del Congo empresa minera de propiedad comentó recientementeSobre los acuerdos con empresas de propiedad china, “No estamos satisfechos. Ninguno de estos contratos crea valor para nosotros”. Sin embargo, la República Democrática del Congo presenta importantes desafíos para que muchos países y empresas participen, debido a los abusos de los derechos humanos, la mala gobernanza y la corrupción.

Los gobiernos y las empresas pueden hacer que sus ofertas sean más atractivas invirtiendo en las comunidades locales, fortaleciendo la fuerza laboral nacional y trabajando de manera transparente y equitativa con los socios. Teniendo en cuenta las condiciones locales y la solidez de la relación con los países anfitriones, también pueden ubicar nueva capacidad de procesamiento con nuevas minas, aprovechando las oportunidades de nearshoring y friendshoring. Este enfoque podría aliviar muchas de las preocupaciones de los nacionalistas económicos y los defensores del medio ambiente.

Formar una nueva generación de profesionales mineros. La extracción y el procesamiento de minerales críticos son tareas complejas, al igual que la fabricación de productos de consumo como baterías de vehículos eléctricos. Sin una estrategia de desarrollo del talento, incluso la estrategia de cadena de suministro más innovadora fracasará.

La fuerza laboral minera de Estados Unidos está disminuyendo debido a décadas de abandono. 1996 , Estados Unidos cerró su Oficina de Minas . El número de programas de minería e ingeniería de minas en colegios y universidades estadounidenses ha ido disminuyendo durante cuatro décadas , de 25 en 1982 a 14 en 2014. Hoy en día, solo hay 70 profesores en estos programas (edad promedio 52 años ). Mientras tanto, se espera que la mitad de la envejecida fuerza laboral minera estadounidense ( edad promedio 46 ), o más de 200.000 mineros, se jubilen para 2029. Al mismo tiempo, hay 39 universidades chinas que otorgan títulos en minería y garantizan una fuerza laboral minera a largo plazo en el proceso.

Estados Unidos y socios con ideas afines necesitarían comprometer recursos para cerrar este déficit de talento y competir globalmente. En nuestra opinión, esto requeriría dar prioridad a la inmigración altamente calificada para que los trabajadores capacitados puedan reubicarse donde más se necesitan sus habilidades. A largo plazo, también significaría invertir en capacitación laboral y educación vocacional para satisfacer las necesidades de la industria y la demanda de los consumidores.

Centrarse en la investigación y el desarrollo. Es posible que muchos de los cambios más significativos en las cadenas de suministro de minerales críticos no provengan de nuevas inversiones para construir nuevas minas, plantas de procesamiento o instalaciones de fabricación. Pueden provenir de innovaciones tecnológicas que proporcionen nuevos sustitutos, nuevas técnicas de producción, nuevas fuentes y nuevos métodos de extracción.

- Nuevos sustitutos: las baterías de iones de sodio se utilizan cada vez más como sustitutos de las baterías de litio, cobalto y grafito. Por ejemplo, de 2020 a 2023, el porcentaje de vehículos eléctricos fabricados en China que no contienen cobalto aumentó del 18% al 60% .

Nuevas técnicas de producción: La producción de precipitados de hidróxido proporciona una nueva alternativa a las fuentes de cobalto de la República Democrática del Congo, donde las preocupaciones sobre los derechos humanos y la inestabilidad presentan riesgos importantes. El año pasado, Indonesia utilizó esta técnica para producir 9.500 toneladas de cobalto, el 5% del suministro mundial, frente a una base de casi cero .

Nuevas fuentes: el reciclaje de minerales críticos proporciona una nueva fuente de insumos y reduce la dependencia y el desperdicio, y la técnica es muy prometedora. Según Goldman Sachs Research, el material reciclado ya proporciona una cuarta parte del NdPr mundial. Con las políticas adecuadas, nuestra investigación también estima que más del 50% de la demanda europea de litio y el 92% de la demanda de cobalto para baterías de vehículos eléctricos podrían obtenerse a partir del reciclaje para 2040.

Nuevos métodos de extracción: La extracción directa de litio (DLE) es una técnica innovadora que se está probando a escala y con algunos proyectos actualmente en construcción. Mientras que las técnicas tradicionales de extracción de litio pueden tardar hasta un año y medio, y la salmuera concentrada pasa por un lento proceso de evaporación en un estanque al aire libre durante hasta 18 meses, Goldman Sachs Research ha demostrado que la DLE puede reducir ese plazo a menos. de 60 días, y podría duplicar la producción de litio y aumentar el suministro de litio de proyectos de salmuera. Dado su potencial para reducir costos y aumentar la eficiencia para la transición a la energía verde, DLE podría hacer por el litio lo que “ la revolución del esquisto hizo por el petróleo”..” A un costo de alrededor de 5.700 dólares por tonelada, si se implementara en países como Chile y Argentina, donde hay importantes reservas de litio, se obtendrían beneficios no sólo en un mejor suministro sino también en mejores prácticas de sostenibilidad en el uso de la tierra y el agua.

LOS MINERALES CRÍTICOS Y LA COMPETENCIA ECONÓMICA GLOBAL

El enfoque actual sobre minerales críticos lleva mucho tiempo desarrollándose. En 1992, Deng Xiaoping, el líder chino responsable de lanzar la reforma económica y la apertura del país, afirmó : “Oriente Medio tiene petróleo. China tiene metales de tierras raras”. En el siglo XX, el mundo experimentó shocks energéticos debido a la falta de resiliencia y diversificación de la cadena de suministro, la concentración de recursos energéticos y eventos geopolíticos como el boicot petrolero árabe de 1973 y la crisis de los rehenes en Irán. A medida que los países pasan de los combustibles fósiles a la energía verde, permitir que tales vulnerabilidades persistan en el siglo XXI presentaría, en nuestra opinión, riesgos innecesarios.

Los formuladores de políticas y los líderes empresariales pueden tener en cuenta las lecciones de estudios de casos recientes sobre diversificación exitosa de la cadena de suministro. Cuando China embargó las exportaciones de REE a Japón en 2010 , los precios subieron, perturbando los mercados globales y causando preocupación en Tokio y en todo el mundo. Pero como resultado de los precios más altos, nuevas empresas aumentaron sus esfuerzos para satisfacer la demanda donde se había visto aislada la oferta. Lanzaron nuevos proyectos de minería y refinación, ofreciendo alternativas para Japón y otros compradores, y las empresas japonesas buscaron mercados más amigables, incluido Australia . Con el tiempo, los precios se estabilizaron. A partir de 2023, la dependencia de JapónLa presión sobre China para las REE se ha reducido del 90% en 2010 al 58%, una cifra que podría bajar hasta el 50% en 2025. Las fuerzas del mercado y las redes de países con ideas afines y empresas emprendedoras trabajaron juntas para construir cadenas de suministro más resilientes y diversificadas.

En nuestra opinión, esperar a que se produzca un shock geopolítico para realizar las inversiones necesarias en cadenas de suministro más diversas y resilientes no es una estrategia que sirva bien a los países, las empresas o los consumidores. La invasión rusa a gran escala de Ucrania el 24 de febrero de 2022 sigue provocando un sufrimiento indecible para el pueblo ucraniano, a pesar de las victorias ucranianas en el campo de batalla que siguen haciendo retroceder los avances rusos. La guerra en curso también provocó importantes trastornos económicos en todo el mundo, incluidas escasez de alimentos e inflación. Muchas empresas quedaron atrapadas en el fuego cruzado geopolítico, y Europa sólo ha podido alejarse del suministro de energía ruso gracias a un invierno cálido, infraestructura de energía renovable, almacenamiento de gas, consumo reducido y proveedores alternativos en Medio Oriente y América del Norte.

La guerra en Europa y el aumento de la competencia geopolítica han aumentado las preocupaciones de las empresas y los países sobre las cadenas de suministro globales. Muchos están explorando cada vez más estrategias de diversificación y resiliencia. Por ejemplo, reconociendo su vulnerabilidad y tratando de mitigar otras posibles perturbaciones antes de que ocurran, Estados Unidos, Japón y Corea del Sur se comprometieron en Camp David en agosto de 2023 a “lanzar sistemas piloto de alerta temprana” sobre “posibles perturbaciones en las cadenas de suministro globales”. y estar preparados, juntos, para “enfrentar y superar la coerción económica”.

Al mismo tiempo, los formuladores de políticas y los líderes empresariales reconocen los beneficios de la globalización. Están trabajando para reforzar y establecer barreras de seguridad en la relación económica entre China, Estados Unidos y otros países. En la cuarta visita de alto nivel de Estados Unidos a Beijing en los últimos meses, la secretaria de Comercio de Estados Unidos, Gina Raimondo, afirmó que su viaje en agosto de 2023 tenía como objetivo “mantener nuestra importante relación comercial, que es buena para Estados Unidos, buena para China y buena para el mundo”. . Una relación económica inestable entre China y Estados Unidos es mala para el mundo”.

Pero si hoy se produjeran interrupciones críticas adicionales en las cadenas de suministro de minerales que afectaran no solo a un país, sino a todo el mundo, existen pocas alternativas disponibles. Sin capacidad adicional procedente de China y sin un almacenamiento adecuado, los procesos de fabricación que dependen de insumos minerales críticos podrían paralizarse. La rápida rotación de la cadena de suministro sería costosa. Se necesitaría más tiempo para obtener un resultado menos claro, lo que presentaría riesgos importantes para los países, las empresas y los consumidores.

En nuestra opinión, construir una cadena de suministro de minerales críticos más diversa y resiliente tendría costos económicos a corto y mediano plazo. Pero también reduciría el potencial de que minerales críticos se utilicen para obtener ventajas geopolíticas y proporcionar beneficios económicos, ambientales y de seguridad a largo plazo. En geopolítica, como en economía, rara vez hay soluciones claras. Lo más frecuente es que haya decisiones y compensaciones complejas.

*Presidente de Asuntos Globales y codirector de la Oficina de Innovación Aplicada de Goldman Sachs.