LONDRES--( BUSINESS WIRE )--ESTE ANUNCIO Y LA INFORMACIÓN CONTENIDA EN EL MISMO NO ESTÁN PARA SU DIFUSIÓN, PUBLICACIÓN O DISTRIBUCIÓN, DIRECTA O INDIRECTAMENTE, EN, HACIA O DESDE CUALQUIER JURISDICCIÓN EN LA QUE DICHA DIFUSIÓN, PUBLICACIÓN O DISTRIBUCIÓN SEAN ILEGALES.

“Esperamos seguir desarrollando las contribuciones de Arcadium Lithium a los países y las comunidades donde opera, aprovechando la sólida presencia que ya tenemos en estas regiones. Nuestro equipo está profundamente convencido del valor a largo plazo que la combinación de nuestras ofertas aportará a todas las partes interesadas”.

Publicar esto

ESTE ANUNCIO CONTIENE INFORMACIÓN PRIVILEGIADA

Rio Tinto y Arcadium Lithium plc (“ Arcadium Lithium ” o “ Arcadium ”) (NYSE: ALTM) (ASX: LTM) anunciaron hoy un acuerdo definitivo (el “Acuerdo de Transacción”) en virtud del cual Rio Tinto adquirirá Arcadium en una transacción íntegramente en efectivo por 5,85 dólares estadounidenses por acción (la “ Transacción ”). La Transacción representa una prima del 90% sobre el precio de cierre de Arcadium de 3,08 dólares por acción el 4 de octubre de 2024, una prima del 39% sobre el precio medio ponderado por volumen (VWAP) de Arcadium desde que se creó Arcadium el 4 de enero de 2024, y valora el capital social diluido de Arcadium en aproximadamente 6.700 millones de dólares 1 .

La transacción incorporará el negocio de litio complementario de clase mundial de Arcadium a la cartera de Rio Tinto, estableciendo un líder global en productos básicos de transición energética, desde aluminio y cobre hasta mineral de hierro y litio de alta calidad.

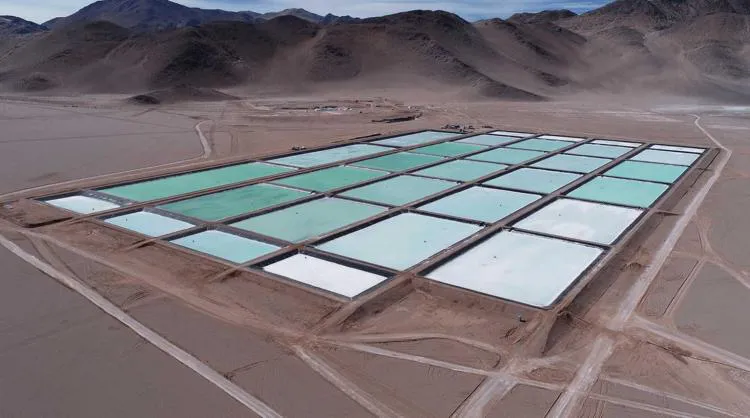

Arcadium es un productor global de químicos de litio, integrado verticalmente y de rápido crecimiento, con una base de activos de operaciones de bajo costo y larga vida útil y proyectos de crecimiento. Tiene capacidades líderes en procesos de fabricación y extracción de químicos de litio, incluida la minería de roca dura, la extracción convencional de salmuera y la extracción directa de litio. La capacidad actual de producción anual de litio de Arcadium en una gama de productos que incluyen hidróxido de litio y carbonato de litio es de 75.000 toneladas de carbonato de litio equivalente 2 , con planes de expansión en marcha para más del doble de la capacidad para fines de 2028 3 . Las operaciones globales de Arcadium, que comprenden aproximadamente 2.400 empleados, incluyen instalaciones y proyectos en Argentina, Australia, Canadá, China, Japón, el Reino Unido y los Estados Unidos.

El director ejecutivo de Rio Tinto, Jakob Stausholm, afirmó: "La adquisición de Arcadium Lithium es un avance significativo en la estrategia a largo plazo de Rio Tinto, creando un negocio de litio de clase mundial junto con nuestras operaciones líderes de aluminio y cobre para suministrar los materiales necesarios para la transición energética. Arcadium Lithium es un negocio sobresaliente en la actualidad y aportaremos nuestra escala, capacidades de desarrollo y solidez financiera para aprovechar todo el potencial de su cartera de nivel 1. Se trata de una expansión anticíclica alineada con nuestro marco disciplinado de asignación de capital, que aumenta nuestra exposición a un mercado atractivo y de alto crecimiento en el punto adecuado del ciclo.

“Esperamos seguir desarrollando las contribuciones de Arcadium Lithium a los países y las comunidades donde opera, aprovechando la sólida presencia que ya tenemos en estas regiones. Nuestro equipo está profundamente convencido del valor a largo plazo que la combinación de nuestras ofertas aportará a todas las partes interesadas”.

El director ejecutivo de Arcadium Lithium, Paul Graves, afirmó: “Estamos seguros de que se trata de una oferta en efectivo atractiva que refleja un valor completo y justo a largo plazo para nuestro negocio y reduce el riesgo de exposición de nuestros accionistas a la ejecución de nuestra cartera de desarrollo y la volatilidad del mercado. Arcadium Lithium es un productor líder mundial de litio con la oferta más amplia de productos químicos de litio y una red de fabricación de clase mundial, respaldada por una amplia cartera de tecnología y experiencia en todos los aspectos de la cadena de valor del litio. Este acuerdo con Rio Tinto demuestra el valor de lo que hemos construido durante muchos años en Arcadium Lithium y sus empresas predecesoras, y estamos entusiasmados de que esta transacción nos brinde la oportunidad de acelerar y expandir nuestra estrategia, en beneficio de nuestros clientes, nuestros empleados y las comunidades en las que operamos”.

Fundamento estratégico y financiero convincente

La transacción aportará la escala, las capacidades de desarrollo y la solidez financiera de Rio Tinto para aprovechar todo el potencial de la cartera de Arcadium.

- Activos de nivel 1. Arcadium es una de las principales plataformas globales de litio del mundo, con capacidades diversificadas de producción y procesamiento, una amplia gama de productos de litio de alto rendimiento, un conjunto muy atractivo de proyectos de crecimiento y relaciones a largo plazo con clientes de primera línea. Sus activos de nivel 1 han mantenido márgenes altos a lo largo del ciclo, y se espera que su base de recursos respalde un crecimiento de la capacidad de aproximadamente el 130 % para 2028 dentro de las geografías existentes de Rio Tinto 2 . Los activos combinados de Rio Tinto y Arcadium representarán la base de recursos de litio más grande del mundo y convertirán a Rio Tinto en uno de los principales productores de litio a nivel mundial sobre una base pro forma.

- Capacidades complementarias . Rio Tinto tiene la solidez de su balance y la capacidad comprobada de ejecución de proyectos para ejecutar y, con el tiempo, acelerar todo el potencial de la base de recursos de nivel 1 de Arcadium. Rio Tinto y Arcadium tienen presencias complementarias y una profunda experiencia en Argentina y Quebec, donde Rio Tinto espera establecer centros de litio de clase mundial con claras oportunidades para compartir habilidades y reducir costos. Al combinar el liderazgo tecnológico de Rio Tinto y Arcadium en la extracción de litio, la transacción posicionará a Rio Tinto para convertirse en un líder del mercado en el procesamiento de litio. Rio Tinto espera aprovechar la historia de excelencia comercial de Arcadium, que incluye relaciones de varios años con los principales fabricantes de equipos originales y compañías de baterías, al garantizar un suministro confiable, de bajo costo y sostenible.

- Economía convincente . La transacción ofrece un valor convincente impulsado por el crecimiento acelerado del volumen en un mercado en alza que contribuye a un EBITDA y un flujo de caja libre significativamente mayores en los años posteriores, antes de las sinergias anticipadas. La adquisición de Arcadium es coherente con el enfoque disciplinado de Rio Tinto para la asignación de capital y desbloqueará un valor significativo para los accionistas, respaldado por la solidez financiera que aportaremos. Rio Tinto mantendrá su sólido balance general después del cierre de esta transacción, en línea con su calificación crediticia Single A, así como su largo historial de retornos para los accionistas. Rio Tinto espera que el gasto de capital de crecimiento proyectado de Arcadium represente aproximadamente el 5% del gasto de capital del grupo Rio Tinto de hasta $ 10 mil millones en 2025 y 2026.

- El momento adecuado. Rio Tinto confía en las perspectivas a largo plazo para el litio, ya que se espera que la demanda de litio crezca más del 10 % anual hasta 2040, lo que generará un déficit de oferta 4 . Con los precios spot del litio más del 80 % por debajo de los precios máximos, esta adquisición anticíclica llega en un momento en el que el mercado y la cartera tienen un potencial alcista sustancial a largo plazo, respaldado por una estructura de mercado atractiva y jurisdicciones establecidas.

Detalles de la transacción

La transacción ha sido aprobada por unanimidad por los directorios de Rio Tinto y Arcadium Lithium. Se espera que la transacción, que se implementará mediante un acuerdo de Jersey, se cierre a mediados de 2025. Las condiciones clave para el cierre de la transacción incluyen la aprobación de los accionistas de Arcadium Lithium y de la Corte Real de Jersey. Además, la transacción está sujeta a la recepción de las aprobaciones regulatorias habituales y otras condiciones de cierre.

Rio Tinto BM Subsidiary Limited, una subsidiaria indirecta de propiedad absoluta de Rio Tinto plc, adquirirá las acciones de Arcadium Lithium de conformidad con el Acuerdo de Transacción.

Los accionistas de Arcadium Lithium no necesitan realizar ninguna acción en este momento. Una notificación de reunión y una declaración de poder para la reunión requerida de accionistas de Arcadium Lithium, cuando estén disponibles, contendrán información adicional sobre la Transacción. Se requerirá una mayoría en número de los accionistas de Arcadium Lithium presentes y votantes, y que representen al menos el 75% de los derechos de voto de todas las acciones votadas, para completar la Transacción.

Los detalles completos de los términos y condiciones de la Transacción se establecen en el Acuerdo de Transacción, que puede obtenerse, sin cargo, en el sitio web de la SEC ( http://www.sec.gov ) cuando esté disponible, y en el sitio web de Rio Tinto en https://www.riotinto.com/en/invest/exchange-releases .

Conferencia

La gerencia de Rio Tinto y Arcadium Lithium discutirán la Transacción durante una transmisión web en vivo para inversores y analistas a las 9:30 a. m. BST el 9 de octubre de 2024.

Los participantes pueden acceder a la transmisión web en vivo en https://edge.media-server.com/mmc/p/rzeiv2dj o a la conferencia telefónica en https://register.vevent.com/register/BIc28a9d251f054b4fbd6c5685102bf8d6

Sitio web de transacciones

Se puede encontrar información adicional sobre la Transacción, incluida una presentación para inversores de Rio Tinto, en www.RioTintoAndArcadium.com .

Como resultado de su combinación pendiente, Arcadium Lithium no realizará una conferencia telefónica sobre ganancias en relación con sus resultados financieros del tercer trimestre.

Asesores

Goldman Sachs y JP Morgan actúan como asesores financieros de Rio Tinto y Linklaters LLP actúa como asesor legal principal. Gordon Dyal & Co. actúa como asesor financiero principal y UBS Investment Bank como asesor financiero de Arcadium Lithium, y Davis Polk & Wardwell LLP actúa como asesor legal.

Acerca de Arcadium Lithium

Arcadium Lithium es un productor líder mundial de productos químicos de litio comprometido con el aprovechamiento seguro y responsable del poder del litio para mejorar la vida de las personas y acelerar la transición hacia un futuro de energía limpia. Arcadium Lithium colabora con sus clientes para impulsar la innovación e impulsar un mundo más sostenible en el que el litio permita posibilidades emocionantes para la energía renovable, el transporte eléctrico y la vida moderna. Arcadium Lithium está integrado verticalmente, con capacidades líderes en la industria en todos los procesos de extracción de litio, incluida la minería de roca dura, la extracción convencional de salmuera y la extracción directa de litio (DLE), y en la fabricación de productos químicos de litio para aplicaciones de alto rendimiento. Tiene operaciones en todo el mundo, con instalaciones y proyectos en Argentina, Australia, Canadá, China, Japón, el Reino Unido y los Estados Unidos. Para obtener más información, visite www.ArcadiumLithium.com .

Avisos importantes

Este anuncio es solo para fines informativos y no pretende constituir ni forma parte de una oferta, invitación o solicitud de una oferta para comprar, adquirir, suscribir, vender o disponer de cualquier otro modo de valores, ni la solicitud de ningún voto o aprobación en ninguna jurisdicción en contravención de la ley aplicable. En relación con la Transacción, Arcadium Lithium presentará ante la Comisión de Bolsa y Valores de los Estados Unidos (la “ SEC ”) ciertos materiales de representación, que constituirán el documento del plan y la declaración de representación relacionada con la Transacción propuesta (la “ declaración de representación ”).

La declaración de poder contendrá los términos y condiciones completos de la Transacción, incluidos los detalles con respecto al voto de los accionistas de Arcadium Lithium con respecto a la Transacción, y se enviará o difundirá de otro modo a los accionistas de Arcadium Lithium y contendrá información importante sobre la Transacción propuesta y asuntos relacionados. Cualquier decisión con respecto a la Transacción, u otra respuesta a la misma, deberá tomarse únicamente sobre la base de la información contenida en la declaración de poder.

SE RECOMIENDA A LOS ACCIONISTAS DE ARCADIUM LITHIUM QUE LEAN LA DECLARACIÓN DE PODER Y OTROS DOCUMENTOS RELEVANTES PRESENTADOS ANTE LA SEC CUANDO ESTÉN DISPONIBLES, PORQUE CONTENDRÁN INFORMACIÓN IMPORTANTE SOBRE LA TRANSACCIÓN PROPUESTA.

La declaración de poder y otros documentos pertinentes se pueden obtener, de forma gratuita, en el sitio web de la SEC ( http://www.sec.gov ), cuando estén disponibles. Los accionistas de Arcadium Lithium pueden obtener copias gratuitas de la declaración de poder una vez que esté disponible en Arcadium Lithium, ingresando al sitio web de Arcadium Lithium en www.arcadiumlithium.com .

Este anuncio no constituye un prospecto ni un documento de exención de prospecto.

Goldman Sachs International ("Goldman Sachs"), que está autorizada por la Autoridad de Regulación Prudencial y regulada por la Autoridad de Conducta Financiera y la Autoridad de Regulación Prudencial en el Reino Unido, actúa exclusivamente para Rio Tinto y para nadie más en relación con la Transacción y no será responsable ante nadie más que Rio Tinto por brindar las protecciones brindadas a los clientes de Goldman Sachs, o por brindar asesoramiento en relación con los asuntos a los que se hace referencia en este documento. Ni Goldman Sachs ni ninguna de las subsidiarias, afiliadas o sucursales de Goldman Sachs deben ni aceptan ningún deber, obligación o responsabilidad de ningún tipo (ya sea directa, indirecta, consecuente, ya sea contractual, extracontractual, en virtud de la ley o de otro modo) hacia ninguna persona que no sea cliente de Goldman Sachs en relación con este anuncio, cualquier declaración contenida en este documento o de otro modo.

JP Morgan Securities plc, que está autorizada en el Reino Unido por la Autoridad de Regulación Prudencial (la “PRA”) y regulada por la PRA y la Autoridad de Conducta Financiera, y JP Morgan Securities LLC, que es un corredor de bolsa registrado en los EE. UU. y regulado por la Autoridad Reguladora de la Industria Financiera (JP Morgan Securities plc y JP Morgan Securities LLC en conjunto “JP Morgan”) actúan como asesores financieros exclusivamente para Rio Tinto y para nadie más en relación con la Transacción y no considerarán a ninguna otra persona como su cliente en relación con la Transacción y no serán responsables ante nadie más que Rio Tinto por brindar las protecciones brindadas a los clientes de JP Morgan o sus afiliados, ni por brindar asesoramiento en relación con la Transacción o cualquier otro asunto o acuerdo mencionado en este documento.

Participantes en la convocatoria

Rio Tinto, Arcadium Lithium y algunos de sus respectivos directores y funcionarios pueden ser considerados participantes en la solicitud de poderes de los accionistas de Arcadium Lithium en relación con la Transacción propuesta. La información adicional sobre las personas mencionadas anteriormente, incluidos sus intereses directos e indirectos, por tenencias de valores o de otro modo, se establecerá en la declaración de poder y otros documentos relevantes que se presentarán ante la SEC. Los accionistas de Arcadium Lithium y otras personas interesadas pueden obtener, sin cargo, información más detallada sobre los directores y funcionarios de Arcadium Lithium en el Informe Anual de Arcadium Lithium en el Formulario 10-K/A para el año fiscal finalizado el 31 de diciembre de 2023, que se presentó ante la SEC el 29 de abril de 2024, y sobre los directores y funcionarios de Rio Tinto en el Informe Anual de Rio Tinto en el Formulario 20-F, para el año fiscal finalizado el 31 de diciembre de 2023, que se presentó ante la SEC el 23 de febrero de 2024.

General

La divulgación, publicación o distribución de este anuncio en o hacia ciertas jurisdicciones puede estar restringida por las leyes de dichas jurisdicciones. En consecuencia, las copias de este anuncio y todos los demás documentos relacionados con la Transacción no se divulgan, publican, envían por correo o de otro modo se reenvían, distribuyen o envían en, hacia o desde dichas jurisdicciones. Las personas que reciban dichos documentos (incluidos, sin limitación, los nominados, fideicomisarios y custodios) deben observar estas restricciones. El incumplimiento de estas restricciones puede constituir una violación de las leyes de valores de dichas jurisdicciones. En la medida máxima permitida por la ley aplicable, las empresas y las personas involucradas en la Transacción rechazan cualquier responsabilidad por las violaciones de dichas restricciones por parte de cualquier persona.

Declaraciones prospectivas

Este anuncio (incluida la información incorporada por referencia en este anuncio), las declaraciones orales realizadas con respecto a la Transacción y otra información publicada por Arcadium Lithium, Rio Tinto o cualquier miembro del Grupo Rio Tinto contienen declaraciones que son, o pueden considerarse, "declaraciones prospectivas" dentro del significado de la Sección 27A de la Ley de Valores y la Sección 21E de la Ley de Bolsa de Valores de los EE. UU. de 1934. Dichas declaraciones prospectivas son de naturaleza prospectiva y no se basan en hechos históricos, sino más bien en expectativas actuales y en numerosas suposiciones con respecto a las estrategias comerciales y el entorno en el que Rio Tinto, cualquier miembro del Grupo Rio Tinto o el grupo ampliado después de la Transacción (" Grupo Ampliado ").”) operarán en el futuro y están sujetas a riesgos e incertidumbres que podrían causar que los resultados reales difieran materialmente de aquellos expresados o implícitos en dichas declaraciones. Las declaraciones prospectivas contenidas en este anuncio se relacionan con Rio Tinto, cualquier miembro del Grupo Rio Tinto o las perspectivas, desarrollos y estrategias comerciales futuras de Rio Tinto, cualquier miembro del Grupo Rio Tinto o el Grupo Ampliado, el momento y alcance esperados de la Transacción y otras declaraciones que no sean hechos históricos. En algunos casos, estas declaraciones prospectivas pueden identificarse por el uso de terminología prospectiva, incluidos los términos "cree", "estima", "buscará", "buscará", "buscaría", "planea", "prepara", "anticipa", "espera", "se espera que", "está sujeto a", "presupuesto", "programado", "pronostica", "sinergia", "estrategia", "objetivo", "ahorro de costos", "proyectos", "intenta", "puede", "hará", "deberá" o "debería" o sus negativos u otras variaciones o terminología comparable. Las declaraciones prospectivas pueden incluir declaraciones relacionadas con lo siguiente: (i) futuros gastos de capital, gastos, ingresos, ganancias, sinergias, desempeño económico, endeudamiento, condición financiera, política de dividendos, pérdidas y perspectivas futuras; (ii) las estrategias comerciales y de gestión y la expansión y el crecimiento de las operaciones de Rio Tinto, de cualquier miembro del Grupo Rio Tinto o de Arcadium Lithium y las posibles sinergias resultantes de la Transacción; y (iii) los efectos de las condiciones económicas globales y la regulación gubernamental sobre el negocio de Rio Tinto, de cualquier miembro del Grupo Rio Tinto o de Arcadium Lithium. Por su naturaleza, las declaraciones prospectivas implican riesgo e incertidumbre porque se relacionan con eventos y dependen de circunstancias que ocurrirán en el futuro. Estos eventos y circunstancias incluyen cambios en las fuerzas globales, políticas, económicas, comerciales, competitivas, de mercado y regulatorias, tasas de interés y de cambio futuras, cambios en las tasas impositivas y futuras combinaciones o enajenaciones de negocios y otros riesgos e incertidumbres detallados en las presentaciones de Rio Tinto ante la SEC, incluido el Informe Anual de Rio Tinto en el Formulario 20-F, para el año fiscal que finalizó el 31 de diciembre de 2023, que se presentó ante la SEC el 23 de febrero de 2024. Si uno o más de estos riesgos o incertidumbres se materializan o si uno o más de los supuestos resultan incorrectos, los resultados reales pueden diferir materialmente de los esperados, estimados o proyectados. Por lo tanto, dichas declaraciones prospectivas deben interpretarse a la luz de dichos factores. Ni Arcadium Lithium ni ninguno de Rio Tinto ni ningún miembro del Grupo Rio Tinto, ni ninguno de sus respectivos asociados o directores, funcionarios o asesores, proporciona ninguna representación, garantía o seguridad de que la ocurrencia de los eventos expresados o implícitos en cualquier declaración prospectiva en este anuncio realmente ocurrirá. Dados estos riesgos e incertidumbres, los inversores potenciales no deben confiar en las declaraciones prospectivas.

En concreto, las declaraciones de ahorros de costes y sinergias estimadas se refieren a acciones y circunstancias futuras que, por su naturaleza, implican riesgos, incertidumbres y contingencias. En consecuencia, los ahorros de costes y sinergias a que se refieren pueden no lograrse, pueden lograrse antes o después de lo estimado, o los que se logren pueden ser sustancialmente diferentes de los estimados. Debido a la escala del Grupo Ampliado, pueden producirse cambios adicionales en las operaciones del Grupo Ampliado. En consecuencia, y dado que los cambios se refieren al futuro, las sinergias de costes resultantes pueden ser sustancialmente mayores o menores que las estimadas.

Las declaraciones prospectivas se refieren únicamente a la fecha de este anuncio. Todas las declaraciones prospectivas posteriores, orales o escritas, atribuibles a cualquier miembro del Grupo Rio Tinto o del Grupo Arcadium Lithium, o a cualquiera de sus respectivos asociados, directores, funcionarios, empleados o asesores, están expresamente calificadas en su totalidad por la declaración de advertencia anterior.

Arcadium Lithium, el Grupo Rio Tinto y Rio Tinto renuncian expresamente a cualquier obligación de actualizar dichas declaraciones salvo que lo exija la ley o las normas de cualquier autoridad reguladora competente, ya sea como resultado de nueva información, eventos futuros o de otro modo.

No hay previsiones ni estimaciones de beneficios

Ninguna declaración en este anuncio pretende ser un pronóstico o estimación de ganancias para ningún período y ninguna declaración en este anuncio debe interpretarse en el sentido de que las ganancias o las ganancias por acción de Rio Tinto o Arcadium Lithium, según corresponda, para el año financiero actual o futuros necesariamente igualarán o superarán las ganancias o las ganancias por acción históricas publicadas de Rio Tinto o Arcadium Lithium, según corresponda.

Código de identificación fiscal: 213800YOEO5OQ72G2R82

Este anuncio contiene información privilegiada.

Este anuncio está autorizado para su divulgación al mercado por Andy Hodges, secretario de la empresa del grupo Rio Tinto.

1 Incluye la conversión de todos los bonos senior convertibles en circulación con vencimiento en 2025.

2 Excluye la operación de espodumena de Mt Cattlin.

3 Fuente: Divulgaciones de la empresa Arcadium Lithium.

Pronóstico de oferta y demanda de referencia de Benchmark Mineral Intelligence (BMI) a septiembre de 2024.