Tips Cobre update: Precios, stocks, producción, Chile y Argentina

SEIS CRÓNICAS QUE ILUSTRAN UN MERCADO TENSO Y VOLÁTIL

MINERÍA06/10/2022 CLUBminero

Un nuevo repaso, desde analistas y geografías diversas, como una buena ayuda memoria para entender las claves de la inestabilidad del metal rojo, cuyas oscilaciones en 2022 tienen en vilo a la minería y a la industria mundial.

1. La caída del precio ¿y ahora?

Los precios del cobre cayeron a un mínimo de dos meses en la última semana de septiembre, por la venta masiva provocada por los temores de una desaceleración mundial, el debilitamiento de la demanda, la apreciación del dólar y un aumento de las existencias en almacenes registrados en la bolsa de metales de Londres (LME).

Hacia fines de septiembre, el cobre había rebotado por la depreciación de la moneda estadounidense y en su valor contado en la Bolsa de Metales de Londres (LME) cerró con un alza de 0,35% a US$ 3,39 por libra, según informó Cochilco. Luego el metal retrocedió y en su valor futuro bajaba 0,53%, a US$ 3,27 en Comex.

"Los mercados están negociando lo macro en este momento y el cobre no es una excepción. Cualquier debilidad del dólar desencadenará un repunte de alivio, aunque sólo sea a corto plazo. Pero dada la debilidad de los fundamentos, esperamos que los precios del cobre sigan con una tendencia a la baja", dijo Geordie Wilkes, analista de Sucden Financial, citado por Reuters.

El dólar a nivel internacional se debilitó durante el período del 26 al 30 de septiembre, favoreciendo la cotización del metal rojo. Este menor valor de la moneda norteamericana obedeció a la intervención del Banco de Inglaterra en el mercado a través de la compra masiva de bonos ingleses para calmar los mercados locales y extranjeros luego de la fuerte caída de la libra. El anuncio efectuado por la primera ministra británica sobre un plan de recorte de impuestos generó una fuerte depreciación de la moneda británica y una alta volatilidad en los mercados financieros.

Evolución del precio del cobre desde el inicio de la guerra hasta el 9 de septiembre

El dólar caía frente a sus principales pares, lo que hace que las materias primas cotizadas en esta moneda sean más baratas para los compradores con otras divisas, lo que podría ayudar a impulsar la demanda si la tendencia persiste. La relación es utilizada por los fondos que operan con señales de compra y venta a corto plazo a partir de modelos numéricos.

Los inventarios en las bolsas de metales se mantienen en niveles bajos, especialmente en la bolsa de Shanghái lo cual es un soporte para el valor del cobre.

Fitch Solutions Country Risk and Industry Research prevé que los precios se sitúen en una media de US$ 8.400 la tonelada en 2023 y de US$ 11.500 la tonelada en 2031, a medida que surja un déficit estructural a largo plazo debido a las perspectivas de una demanda muy fuerte a largo plazo.

2. Demanda con buenos augurios

“Estamos en una situación extraña en la que tenemos un precio del cobre deprimido, pero hay muchas buenas razones para creer que probablemente tendremos precios históricos en un futuro no muy lejano”, anticipó el presidente ejecutivo de Aldebaran Resources, John Black.

Existe preocupación por la caída de los precios de las acciones en todo el mundo, que han afectado al valor del metal rojo. Sin embargo, dado que el metal es fundamental para los mercados de energías renovables y de vehículos eléctricos, así como para la red y la infraestructura de recarga asociadas, "la oferta y la demanda aumentarán significativamente, lo que provocará alzas de precios", dijo George Ogilivie, presidente ejecutivo de Arizona Sonoran Copper. Hoy se consume “alrededor de 25 millones de toneladas [Mt] de cobre refinado al año y el pronóstico es que, en los próximos 15 a 20 años, ese número aumente a 50Mt". La única forma de alentar a la industria del cobre a elevar la oferta para satisfacer esa demanda es a través de los precios, añadió.

Hay un desequilibrio en la oferta y demanda global, particularmente en EE.UU., cuya demanda es tres veces mayor que la oferta. Esto ha demostrado la urgente necesidad de construir más minas, dijo el director general de finanzas de Highland Copper, Barry O'Shea. “La descarbonización acelerará la demanda de metales en Europa. Creo que va a ser exponencial dentro de 5 a 10 años”, agregó.

Los gobiernos latinoamericanos han comenzado a enfocarse en la importancia del cobre y otras materias primas para la transición energética global. Se espera el estrechamiento de lazos entre Norte y Latinoamérica, lo cual es vital y la colaboración entre países y empresas serán claves para garantizar la cadena de suministro.

La demanda mundial de cobre refinado prácticamente se duplicará para 2035 al llegar a 53Mt en 2050, y la sustitución y el reciclaje no serán suficientes para satisfacer las necesidades de proveedores de vehículos eléctricos, infraestructura eléctrica y generación renovable, según un informe de S&P Global.

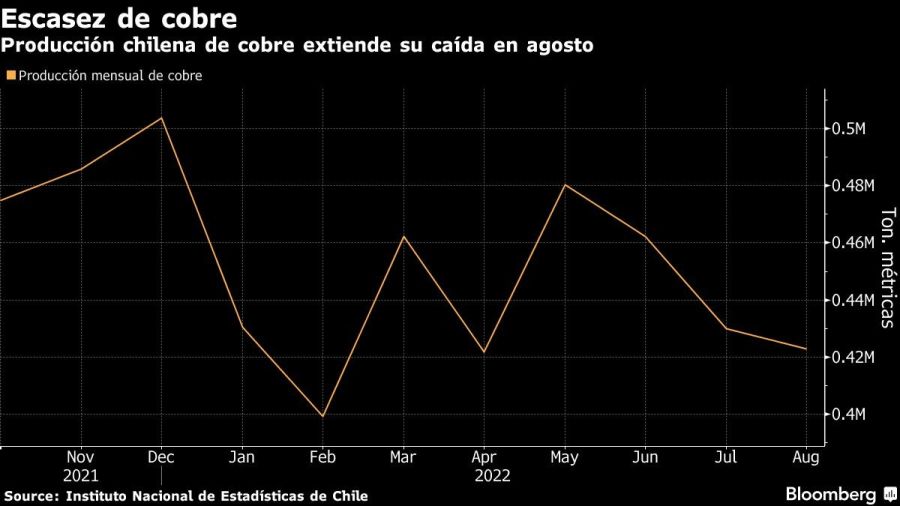

3. Chile cae y cae

Un tercer mes consecutivo de menor producción de cobre en Chile podría ofrecer al mercado del metal cierto alivio frente a una posibilidad de disminución de la demanda.

El principal productor de cobre del mundo arrojó 422.888 toneladas métricas del metal en agosto, un 9,4% menos que un año antes y un 1,7% con respecto a julio, según datos publicados el viernes por el Instituto Nacional de Estadísticas de Chile.

En todo el mundo hay minas lidiando con desafíos logísticos expuestos por la pandemia y exacerbados por la invasión rusa a Ucrania. En Chile, la calidad del mineral también ha estado disminuyendo sostenidamente, lo que significa que las minas deben mover más roca para producir la misma cantidad. Las restricciones de agua han significado complicaciones adicionales.

Si bien los futuros del cobre han recuperado cierto terreno esta semana, todavía se encuentran casi un 30% por debajo del máximo de marzo en medio de temores de recesión.

En las minas maduras, la calidad del mineral se está deteriorando, lo que significa que la producción se desliza o se debe procesar más roca para producir la misma cantidad. Y mientras tanto, la cartera de proyectos comprometidos de la industria se está agotando.

Chile es el claro líder entre los mayores países productores de cobre del mundo, con 5,7 millones de toneladas del metal extraídas en 2020. El país sudamericano alberga las mayores reservas de cobre del mundo, estimadas en unos 200 millones de toneladas por el US Geological Survey.

Codelco, la estatal de Chile se encuentra en el primer lugar entre las empresas con mayor cantidad de cobre en el mundo, con 1.728 kt de cobre producido en 2021. Freeport McMoRan: con sede en Phoenix, Arizona, ocupa el segundo lugar, con 1.210 kt producidos durante el año.

Chile, registrará un ligero descenso a corto plazo debido a la sequía que afecta a minas como Los Bronces de Anglo American y Los Pelambres de Antofagasta, a la acción laboral en la empresa estatal Codelco y al mantenimiento imprevisto en las minas de Vale.

Sin embargo, a largo plazo, el país, que es responsable de una cuarta parte de la producción mundial, experimentará un fuerte crecimiento liderado por las grandes mineras.

4. La oportunidad argentina

Argentina busca dar un salto cualitativo en la explotación minera y subirse al tren de la creciente demanda mundial de cobre, impulsada por la transición energética hacia la electrificación y el salto exponencial que supone el pasaje a la electromovilidad.

Cuenta actualmente con diez proyectos en diferentes etapas de desarrollo, y los cálculos apuntan a que recién en 2026 estará operativo el primero de ellos, con un saldo para ese año de US$ 814MM.

Los 10 proyectos de extracción de cobre son: Josemaría (San Juan), El Pachón (San Juan), El Altar (San Juan), Los Azules (San Juan), Proyecto MARA (Catamarca), San Jorge (Mendoza), Mina Taca Taca (Salta), Filo del Sol (San Juan), Río Grande (Salta) y Campana Mahuida (Neuquén).

El más importante es Proyecto MARA, ubicado en Catamarca, que integra Agua Rica con Bajo La Alumbrera. Sin embargo, para 2027 aumentaría exponencialmente la capacidad exportadora, hasta los u$s 4.200 millones, con 4 proyectos adicionales. Y finalmente en 2031, ya con los 8 funcionando, se auspicia un ingreso de divisas de u$s 11.100 millones anuales. Un boom de mediano plazo.

El alto potencial cuprífero de la Argentina se encuentra principalmente en San Juan, pero también hay proyectos importantes en Catamarca y Salta, en una zona denominada “Andes Centrales”. Allí se encuentran proyectos que requieren inversiones por US$ 22.000MM pero que, en el plazo estipulado, arrojarán unas crecientes exportaciones hasta llegar a los US$ 11.000MM de dólares anuales.

La secretaria de Minería de la Nación, Fernanda Ávila, dijo que las proyecciones oficiales al 2030 son de alrededor de US$18.000MM en exportaciones y la cifra se queda todavía corta.

Si los 4 proyectos que hay en cartera se ponen en producción (El Pachón, Proyecto MARA, Taca Taca y Josemaría) en 2030 el potencial exportador del cobre podría ascender a US$ 6.514MM.

5. La escasez, más cercana

Mineros y operadores de metales alertan de que, en tan solo un par de años, se producirá una enorme escasez del cobre a nivel global, que podría frenar el crecimiento mundial.

John LaForge, director de estrategia de activos reales de Wells Fargo: “Miraremos hacia 2022 y pensaremos, 'Ups'. El mercado solo refleja las preocupaciones inmediatas. Pero si realmente piensas en el futuro, puedes ver claramente que el mundo está cambiando. Va a estar electrificado y va a necesitar mucho cobre”.

Los inventarios rastreados por los intercambios comerciales están cerca de mínimos históricos. Y la última volatilidad de los precios significa que la producción de nuevas minas, que ya se proyecta que comenzará a disminuir en 2024, podría volverse aún más limitada en el futuro cercano. Hace solo unos días, el gigante minero Newmont archivó los planes para un proyecto de oro y cobre de US$ 2.000MM en Perú. Freeport-McMoRan Inc., el mayor proveedor de cobre del mundo que cotiza en bolsa, advirtió que los precios ahora son "insuficientes" para respaldar nuevas inversiones.

Los expertos en materias primas han estado advirtiendo sobre una posible crisis del cobre durante meses, si no años. Y la última recesión del mercado podría exacerbar los problemas de suministro en el futuro, al ofrecer una falsa sensación de seguridad, ahogar el flujo de efectivo y congelar las inversiones. Se necesitan al menos 10 años para desarrollar una nueva mina y ponerla en funcionamiento, lo que significa que las decisiones que toman los productores hoy ayudarán a determinar los suministros durante al menos una década.

A medida que el mundo se vuelva eléctrico, los objetivos de emisiones netas cero duplicarán la demanda del metal a 50 millones de toneladas métricas anuales para 2035, según un estudio de S&P Global financiado por la industria.

:quality(70)/cloudfront-us-east-1.images.arcpublishing.com/bloomberglinea/JJZ5BCQRURAJ3HZGFI2ISW5ZB4.png)

Para poner en perspectiva cuán masiva sería esa escasez, considere que en 2021 el déficit global llegó a 441,000 toneladas, equivalente a menos del 2% de la demanda del metal refinado, según el Grupo de Estudio Internacional del Cobre. Eso fue suficiente para que los precios saltaran un 25% ese año. Las proyecciones actuales del peor de los casos de S&P Global muestran que el déficit de 2035 será equivalente a aproximadamente el 20% del consumo.

:quality(70)/cloudfront-us-east-1.images.arcpublishing.com/bloomberglinea/FQL7C4JYYFGZJLDFZTXPXQMYVQ.png)

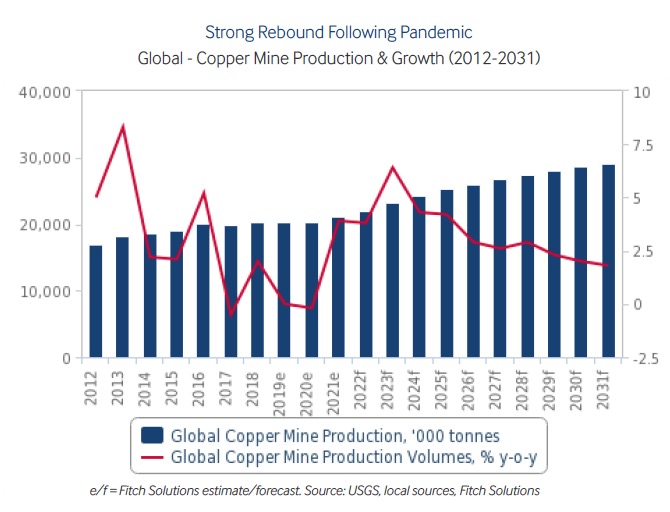

6. ¿Pero crecerá la producción?

Un nuevo estudio de Fitch Solutions Country Risk and Industry Research prevé que se añadirán 7,3 millones de toneladas a la producción mundial de cobre hasta 2031, gracias a la puesta en marcha de una serie de proyectos en Chile, China y el Congo.

Fitch espera que la producción mundial de las minas de cobre aumente a un ritmo medio anual del 3,2% durante el período 2022-2031, con un aumento de la producción anual de 21,9 millones de toneladas en 2022 a 29,2 millones de toneladas en 2031, impulsado por los elevados precios del cobre y una perspectiva de demanda positiva.

El crecimiento de la producción de las minas de cobre chinas se ralentizará considerablemente, pasando de una tasa media de crecimiento del 6,9% en la última década al 1,0% hasta 2031, debido al cierre de minas de baja ley y al retraso de las ampliaciones de capacidad, según Fitch.

Fitch también prevé que el crecimiento de la producción peruana se ralentizará drásticamente a corto plazo con respecto a sus estimaciones anteriores debido a las protestas de las comunidades que afectan a minas clave como Las Bambas de MMG y Cuajone de Southern Copper. Los autores del informe no prevén que la producción anual alcance los niveles anteriores a la crisis hasta 2024.

China desempeñará un papel cada vez más importante en el sector del cobre de Perú, dice Fitch, señalando la previsión del Ministerio de Energía y Minas del país de un total de US$ 10.200 millones que invertirán las empresas chinas en cinco proyectos mineros en los próximos 10 años.

La República Democrática del Congo, gracias sobre todo a la ampliación de la gigantesca mina Kamoa-Kakula de Ivanhoe Mines y Zijin Mining, superará por primera vez la producción anual de 2 millones de toneladas el próximo año y alcanzará casi los 3 millones de toneladas en 2031.

La reanudación de la mina de cobre y cobalto de Mutanda por parte de Glencore y el proyecto Deziwa de China Minmetals, en colaboración con la empresa estatal Gecamines, contribuirán al fuerte crecimiento del país centroafricano.

VEA AQUÍ EL DÍA 10 (11 AGOSTO)

VEA AQUÍ EL DÍA 9 (10 AGOSTO)

VEA AQUÍ EL DÍA 8 (9 AGOSTO)

VEA AQUÍ EL DÍA 7 (8 AGOSTO)

VEA AQUÍ EL DÍA 6 (7 AGOSTO)

VEA AQUÍ EL DÍA 5 (6 AGOSTO)

VEA AQUÍ EL DÍA 4 (5 AGOSTO)

VEA AQUÍ EL DÍA 3 (4 AGOSTO)

VEA AQUÍ EL DÍA 2 (03 AGOSTO)

VEA AQUÍ EL DÍA 1 (02 AGOSTO)

https://www.youtube.com/live/mFDLD7sABos?si=zAeYAUEQHDG7SuS1https://www.youtube.com/live/mFDLD7sABos?si=zAeYAUEQHDG7SuS1